27 грудня Кабінет міністрів ухвалив Національну стратегію доходів до 2030 року. Це бачення урядом того, як треба реформувати податкову систему та митницю, щоб збільшити бюджетні доходи та зменшити залежність від зовнішнього фінансування.

Ухвалення стратегії в грудні 2023 року – структурний маяк у меморандумі з МВФ, і Україна його виконала у строк. Окремі її положення вже здійняли хвилі в суспільстві, бо стосуються таких болючих тем, як зміна спрощеної системи оподаткування, підвищення ПДФО, перегляд податку на нерухомість, доступ до фінансової інформації. Якою уряд бачить реформу найчуттєвіших для українців податкових напрямків, розбирався "Ми – Україна".

Строки та етапи стратегії

Стратегія, як пояснюють у Мінфіні, це рамковий документ і дороговказ із загальним напрямом реформ на шість років. І там акцентують увагу на трьох ключових тезах:

- реформи необхідні та невідворотні, бо Україні треба розраховувати на себе;

- реформи будуть поступовими. Тобто не будуть перестрибувати до якоїсь реформи, не впровадивши ту, що їй має передувати;

- загальний напрям стратегії має бути збереженим, але вона може змінюватися та оновлюватися.

Три послідовні етапи, які виділяють:

- філософія податкової та митниці має змінитися. Їхнє втручання у діяльність бізнесу треба обмежити, а для цього фінансові дані та інформацію щодо платників податків треба знеособити (про те, як це бачать, нижче);

- треба відновити довіру до податкових ініціатив, хоча тут доречніше було б сказати, що довіру треба встановити;

- необхідно запровадити заходи податкової та митної політики.

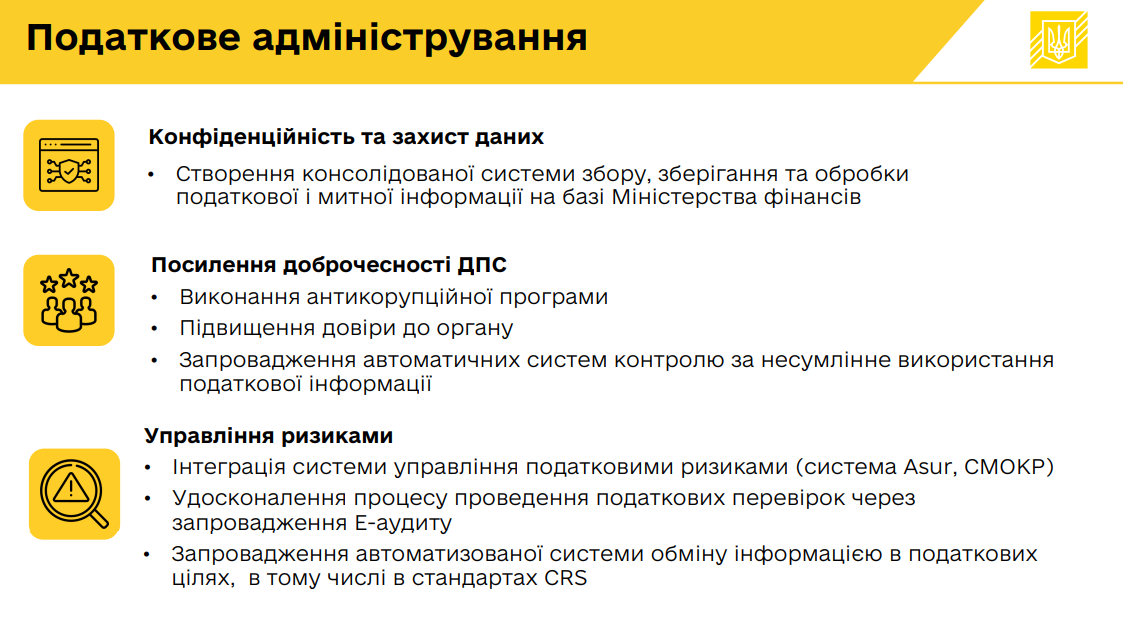

Міністр фінансів Сергій Марченко каже, що адміністративна спроможність податкової та митниці нині слабка, тому їхню систему адміністрування треба модернізувати у першу чергу. Три основні складові прописали для податкової та п'ять – для митної.

"Потім йтиметься про певні зміни податкової політики. Але без зміни адміністраторів ніхто податкову політику не мінятиме. У 2025-му зміни податкової системи якщо й будуть, то лише точкові. Попередньо узгоджені, без сюрпризів. Коли в нас буде нормальна система адміністрування податків, тоді говоритимемо, як нам відкалібрувати податкову систему. До цього часу такі розмови вестись не будуть", - обіцяє Марченко.

Зі 147 сторінок документу левова частина присвячена саме податковим реформам, а реформам у митній сфері – 11 сторінок. Враховуючи обсяг, звертаємо увагу у першу чергу на ті новації, що стосуються оподаткування на спрощенці та фізосіб. І, оскільки уряд наполягає на етапності, розглянемо їх не за ступенем ажіотажу, який вони викликали, а за прописаними кроками впровадження.

Податковий борг фізосіб: нові повноваження податківців

Податковий борг – це непогашена у належний строк сума плюс нарахована на неї пеня за грошовими зобов'язаннями платників податків. За умовами Податкового кодексу (ст. 59), вимогу на погашення податкового боргу надсилають в тому разі, якщо сума перевищує 3060 грн. Тому про наявність боргу людина може і не знати, але перевірити чи він є, можна в електронному кабінеті платника податків.

Хоча за сумами юрособи перевищують фізосіб: суб'єкти господарської діяльності заборгували 123,3 млрд грн, фізособи – 12,3 млрд грн, у стратегії вказують, що 95% податкових боржників – саме фізособи. Таких 3,478 млн. Третина з них самозайняті, які отримували доходи, решта – фізособи у процедурі банкрутства або ті, хто здійснював підприємницьку або незалежну професійну діяльність.

Намір вирішувати проблему боржників загальний для фізосіб та юросіб:

- у 2024 році хочуть удосконалити систему стягнення коштів з рахунків боржників. Для цього Державна податкова служба (ДПС), Держказначейство та банки мають опрацювати електронні платіжні інструкції на їхнє примусове списання;

- у 2024-2025 роках планують розробити та запровадити податкову систему "Робота з боргом", яка в електронному вигляді охопить усі етапи роботи з боргом, направлення платникам податків документів та створення електронної справи боржника;

- у 2025-2027 роках ДПС дозволять структурувати боржників за категоріями та виділити серед них пріоритетні, з яких борг стягуватимуть у першу чергу. Строк давності для стягнення боргу збільшать з трьох до шести років, платіжна інструкція буде безстроковою – до погашення боргу, процедуру розстрочки та відстрочки погашення боргу спростять. Найбільш значні та обговорювані зміни: без рішення суду можна буде стягувати податковий борг (за рішенням керівника ДПС), повноваження податківців щодо погашення боргу та арешту рахунків і майна розширять (без рішення суду), податківцям розкриватимуть банківську інформацію про наявність та рух коштів на рахунках боржників.

Але останній пункт запровадять тільки після іншого – безпеки використання даних та доступу до інформації про обсяг та обіг коштів платників податків на їх рахунках у банках.

Обіг коштів та рахунки в банках: доступ до банківської таємниці

Найбільш суперечливими є пункти стратегії щодо вказаної вище роботи з боргом, реформи спрощенки та переосмислення податку на доходи фізосіб, про які розповімо далі. Але усі вони прив'язані до пункту 4.2.3 (b) – безпека використання даних та доступ до інформації про обсяг та обіг коштів платників податків на їх рахунках у банках. Тобто пункт про доступ податківців до банківської інформації, а якщо без евфемізмів, то до банківської таємниці.

"Однак на сьогодні це є неможливим, у зв’язку із низьким рівнем довіри суспільства контролюючим органам", - визнають в уряді.

Щоб якась довіра про розкритті банківської таємниці була – треба принципово змінити правила та принципи їхньої роботи. Як саме це бачать:

- в більшості робота податківців буде із знеособленою інформацією про платників податків;

- один зі способів цього досягти – створити окремий захищений, кодований, але з можливістю декодування, інформаційний контур із нині відкритими персональними ідентифікаторами платників податків;

- податківці, застосовуючи ризик орієнтовану систему, будуть "сидіти" у цьому контурі та "виловлювати" ризики та негативні тенденції;

- після їхнього виявлення окремі пов'язані дані вже будуть декодувати – персоніфікувати.

Строки:

- 2024-2025 роки – в законодавстві пропишуть правила використання персоніфікованої та деперсоніфікованої інформації;

- 2024 рік – визначать адміністратора захищеного контуру, у мінфінівській Стратегії ІТ вкажуть, як податківці будуть використовувати дані, як їх кодуватимуть та декодуватимуть;

- 2025-2026 роки – контур створять.

Тільки після цього повною мірою можна буде увімкнути більш суворий режим роботи із податковими боржниками та застосувати дві наступні реформи.

Реформа спрощенки: єдиного податку не буде

З самого початку спрощену систему оподаткування в Україні вводили як тимчасову, проте без зазначення строків її існування. Вона прижилася настільки добре, що, окрім зручності, обросла й схемами з ухиляння від сплати податків. Ані державу, ані її кредиторів це не влаштовує. І у стратегії вказують на таке:

- 1 млн грн – офіційний поріг ПДВ. Операції без сплати ПДВ на більшу суму за Податковим кодексом (ст. 181) передбачає, що треба реєструватися в якості платника ПДВ. Цю порогову суму не індексують, тоді як із зміною розміру мінімальної зарплати регулярно індексується ліміт доходів платників єдиного податку;

- реєстратори розрахункових операцій використовують не усі платники єдиного податку. Це, як зазначають в уряді, сприяє тому, що реальні обороти єдинники приховують, відбувається обіг контрафакту та контрабанди;

- використання ФОПів у якості найманих працівників називають найбільшим викликом.

"Реформа ССО може бути розпочата лише після відновлення довіри платників податків до податкових органів шляхом зміни їх роботи з платниками податків, суть якої полягає в переході до роботи в рамках ризик-орієнтованої системи із попередньо знеособленою податковою інформацією без можливості зв’язати її із конкретним платником податків, якщо результати аналітичного дослідження не свідчать про порушення таким платником податкового, або іншого законодавства, контроль за яким покладено на контролюючий орган", - пишуть у стратегії.

Оскільки повний запуск контуру з персоніфікованою та деперсоніфікованою інформацією планують запустити у 2025-2026 роках, то й реформу спрощенки запустять після цього. Поки очікують, що у період з 2025 по 2027 роки і поетапно.

В результаті реформи хочу отримати наступне:

- фізособою підприємцем можна буде стати автоматично, відкривши у банку рахунок для ведення підприємницької діяльності. Відповідно із закриттям рахунку статус буде втрачено. Саме поряд із цим та у пункті про реформу спрощенки, уряд описує мабуть найскандальнішу норму: "всі доходи фізичних осіб отримані поза межами підприємницької діяльності, крім тих, що прямо передбачені Податковим кодексом України, підлягатимуть оподаткуванню за загальною ставкою податку на доходи фізичних осіб, передбаченою Податковим кодексом". Багатьма вона сприйнялася так, що усі надходження на банківські карти фізосіб оподатковуватимуть за ставкою 18%. Хоча, враховуючи очевидні наслідки – тотальний перехід у готівку, навряд чи саме це урядовці мають на увазі. Скоріше йдеться про використання підприємцями для отримання доходів від діяльності інших рахунків, окрім підприємницького;

- юрособам на третій групі ФОП ставку податку протягом трьох років поступово підвищуватимуть, доводячи її до стандартної ставки податку на доходи – 18%. Після трирічного перехідного періоду всі юрособи вже працюватимуть на загальній системі;

- ФОПів другої та третьої групи об'єднають в об'єднану другу групу. Єдиного податку із прив'язкою до мінімальної зарплати не буде, а буде диференційована шкала ставок від 3% до 17% в залежності від виду діяльності. Ставки підніматимуть протягом трьох років, а найнижча поки планується для торгівлі. Реєстратори розрахункових операцій для цієї групи будуть обов'язковими;

- ФОПом першої групи зможе стати менша кількість підприємців, ніж зараз. З переліку дозволених видів діяльності збираються викреслити високомаржинальні, проте не кажуть, які саме. Податок буде від доходу, а не фіксований. Розміри ставок не вказують, але найвища буде для тих, хто не буде застосовувати реєстратори розрахункових операцій;

- ФОПам четвертої групи – селянським фермерським господарствам, розширять базу оподаткування тоді, коли запровадять оподаткування землі на основі масової оцінки;

- юрособам-сільгоспвиробникам ставку податку протягом трьох років підвищуватимуть аж до 18% і в результаті переведуть на загальну систему оподаткування;

- облік та документальне підтвердження походження товарів в реалізації для усіх буде обов'язковим.

Податок на доходи фізосіб: вищі ставки для багатих

У 2016 році в Україні ставка податку на доходи фізосіб стала єдиною – 18%, тоді як раніше були ставки 15% та 20% в залежності від рівня доходів. В уряді планують знову ставку диференціювати та приймати рішення про цей у 2025-2027 роках. За задумом 18% залишиться, але буде ще одна або дві вищі ставки для високих доходів. Проте ані порогові суми доходів не вказують, ані орієнтовні ставки не зазначають.

Також збираються вдихнути друге життя у податкову соціальну пільгу та податкову знижку, зробити їх більш дієвими механізмами підтримки. Проте, на жаль, без деталей.

Податок на нерухомість: головне вартість, а не площа

Податок на нерухомість та плата за землю є місцевими. Ставки мають право встановлювати місцеві органи влади, але не вище ніж 1,5% від мінімалки за кожен квадратний метр понад пільгові значення (нерухомість) та 3% чи 5% від нормативної грошової оцінки (земля).

Оподатковувати можна те, що є у реєстрах, проте дані там неповні і щодо нерухомості, і щодо землі. З 2024 р. місцевій владі дозволять наповнювати реєстри, мати доступ до даних у них, а податківцям на підставі даних місцевої влади нададуть можливість проводити перевірки власників та користувачів нерухомості.

Сам податок на нерухомість збираються реформувати. Його прив'яжуть до оціночної вартості об'єкта. До 2025 р. планують ухвалити механізм оцінки, до 2027 р. провести оцінку об'єктів, які є в реєстрі, у 2027 р. наповнити базу даних про оціночну вартість нерухомості, а у 2027-2028 рр. розробити нову модель оподаткування.

Плюси та мінуси стратегії: думка експертів

Національна стратегія не закон та не його проєкт. Це дорожня карта реформ, у ній немає всіх необхідних роз'яснень. Саме парламент буде ухвалювати закони на її виконання, і варто згадати, що далеко не усі урядові витримують перевірку сесійним залом.

"Я би з приводу цієї стратегії не нагнітав ажіотаж. Це структурний маяк МВФ, який мав бути виконаний до кінця року. Кабмін вскочив у останній вагон, ухвалюючи її по суті на останньому засіданні. Якщо уважно подивитися на заходи стратегії, то немає жодного, який у повноваженнях Кабміну. Всі вимагають законодавчих ініціатив та проходження через ВР. Цей процес буде надзвичайно довгим і на 100% не таким, як написано. За часи свого існування Кабмін наприймав купу стратегій: енергетичної безпеки, розвитку атомної енергетики, розвитку зеленої енергетики, реформування внутрішньої торгівлі і т.д. Жодна у повному обсязі не реалізована. Стратегія – це протокол про наміри. А коли починається робота з народними депутатами, опір спрощенки та банкірів, все буде інакше", - вважає член Економічного дискусійного клубу Олег Пендзин.

Проте аналітик аналітичного центру "Об'єднана Україна" Олексій Кущ попереджає, що українцям варто готуватися до будь-яких сюрпризів: зі стратегії будуть брати окремі положення і вносити у меморандум з МВФ у якості структурних маяків.

Крім намірів щодо оподаткування фізосіб та реформи спрощеної системи, у документі є чимало інших важливих та резонансних планів. Зокрема акцизи на алкоголь та тютюн підвищать до мінімальних у ЄС рівнів, рентні платежі зростуть, митниця отримає функції з оперативного розшуку та розслідування. То що ж у ній є найбільш значущим з огляду на вимоги кредиторів?

"Наші партнери дуже не люблять спрощенку. Тому по суті уся стратегія – це згортання спрощенки. Там є чимало інший речей, які не ліпляться до купи, є казочки. А от щодо спрощенки: прибирають третю групу, четверту зроблять незручною, міняють платіж в залежності від виду діяльності, міняють перелік діяльності для першої групи. Вся спрощенка, за виключенням частини першої групи, – через РРО. Щоб не дати можливості спрощенці перейти на безготівкові перерахунки з картки на карту і втекти від РРО, вводять контроль за рухом коштів по карткам і вводять оподаткування 18%", – констатує Пендзин.

Він вважає, що фіксований податок буде для перерахунку з картки на карту, якщо це не стосується осіб першого і другого ступеню спорідненості.

"Вони хочуть змінити підходи до банківської таємниці. Але це можна зробити тільки тоді, коли ви деперсоніфікували податкові надходження, частину податкових функцій передали у Мінфін і перетворили ДПС на дорадчий орган. Я технічно не уявляю собі, як це можливо", - каже Пендзин.

Олексій Кущ зазначає, що стратегія писалася швидко, "під МВФ". Тому якість бажає кращого, норма щодо оподаткування переказів чи нарахувань на картки написана криво, і неможливо зрозуміти, що ж саме малося на увазі. Решта ж намірів доволі зрозуміла, хоча не усі експерти сприймають схвально.

"Я б не ліквідував спрощенку, а навпаки, розширив би її за рахунок мікропідприємництва зі звільненням від податків, звітності, з реєстрацією тільки на підставі рахунку у банку. Ліквідація зараз точно не на часі, - каже аналітик, - Це не скасовує потребу боротися із внутрішнім офшором, коли великі корпорації використовують єдиний податок, існують як конгломерат ФОПів. Щодо них треба ухвалювати окремий закон, прописавши критерії визначення, і переводити їх на загальну систему оподаткування.

Кущ вважає перевагою намір підвищити ренту, хоч умови і не розписані детально. Проте критикує за те, що уряд не розглядає можливість акумулювати кошти від її збільшення у резервному фонді.

"У нас як: або загальне засудження, або загальне схвалення, - додає він, - Але документ доволі суперечливий. Є низка моментів, зокрема прогресивний податок, про які я кажу давно і виступаю за його за введення. Зрозуміло, що у 90-ті роки, коли усі мали приблизно однакові доходи, прогресивний податок, хоч і існував, не мав сенсу. Але нові шкали прогресивного податку з'являються, коли з'являються нові соціальні прошарки суспільства. В залежності від структури й формуються рівні оподаткування. Наприклад, у США сім рівнів, у Швейцарії шість, подекуди чотири. У нас очевидно до 10% – прошарок багатих і дуже багатих: так звані політичні й бізнес еліти і ті, хто їх обслуговує. Питання тільки у пороговій сумі. Найголовніше, щоб у систему не потрапив середній клас. На мій погляд, починати треба десь з 500 тис. грн на місяць, а ставки – від 25% на початку, а після війни доводив би до 35% в залежності від темпів оздоровлення економіки. Але суміщати це треба із скасуванням оподаткування мінімальних доходів".

Наміру щодо скасування ПДФО для мінімальних доходів у стратегії немає, тільки невизначені варіанти підтримки через податкову пільгу та податкову знижку. Але, на думку Олексія Куща, реальний прожитковий мінімум варто було б від сплати податку звільнити й компенсувати це більш високим оподаткуванням багатих і дуже багатих.

"З іншого боку, якщо скасовувати оподаткування мінімальних зарплат, усі і почнуть їх сплачувати, а решту – у конверті. Це як раз нам і вказує: усю систему неможна латати, - резюмує Олексій Кущ, - Потрібно проводити справжню податкову революцію, і передавати право на сплату податків безпосередньо фізособі, а не роботодавцю, і щоб вони отримали право на широке податкове відрахування, скорочення оподаткування – на іпотеку, освіту, медстрахування. Тоді роботодавцям не буде сенсу оптимізувати зарплату. А точкові зміни – це глухий кут".

Нагадаємо, що раніше "Ми – Україна" розповідав про десять важливих законодавчих змін, до яких українцям треба приготуватися у 2024 році.